发布日期:2022-06-07浏览次数:9757

发布日期:2022-04-21浏览次数:6478

发布日期:2022-10-21浏览次数:5076

发布日期:2024-03-30浏览次数:4154

发布日期:2024-05-13浏览次数:4079

发布日期:2022-11-11浏览次数:3862

重磅!个人养老金制度落地!证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

重磅!个人养老金制度落地!证监会:抓紧制定出台个人养老金投资公募基金配套规则制度

发布日期:2022-04-21浏览次数:3694

商务部:预计后期消费将继续保持恢复态势

商务部:预计后期消费将继续保持恢复态势

发布日期:2022-04-21浏览次数:3491

贷款利率要降了,房贷已先行!更大支持力度在路上

贷款利率要降了,房贷已先行!更大支持力度在路上

发布日期:2022-04-21浏览次数:3406

发布日期:2022-10-21浏览次数:3267

对于缺乏反舞弊经验的朋友来说,财务造假迹象非常繁杂,行业间差异大、手法多样。

因此,按风险等级(高、中、低)分类应对,可以做到优先关注高危领域,缩短识别路径,用更少的测试资源获取更大的发现概率,提高核查精准度。

实务中,四大一般将财务舞弊迹象划分为高、中、低风险,核心取决于三个维度:

1、造假动机强度(Motive):是否具有强烈造假动机,如保壳、避免债务违约、维持股价、兑现代持股质押等。

2、造假手法的可控性与隐蔽性(Opportunity):迹象是否与管理层可直接操控的会计科目、现金流、关联交易相关;是否属于常见舞弊手法。

3、迹象与已查实案例的相关度(Evidence Link):历史上被监管部门认定的造假案例中,该迹象出现频率是否高,关联度是否强。

风险等级 = Motive × Opportunity × Evidence Link(越强,则风险等级越高。)

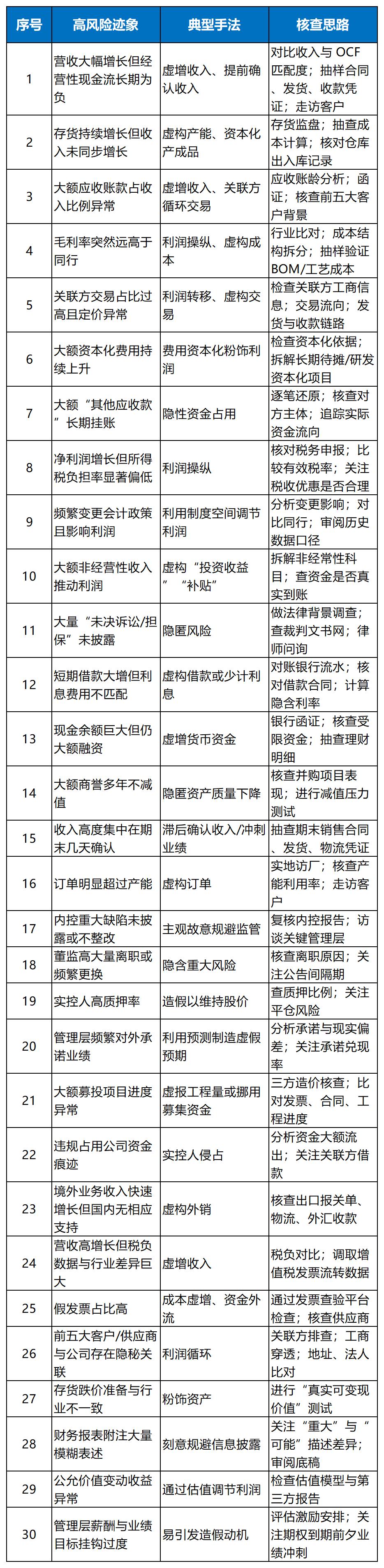

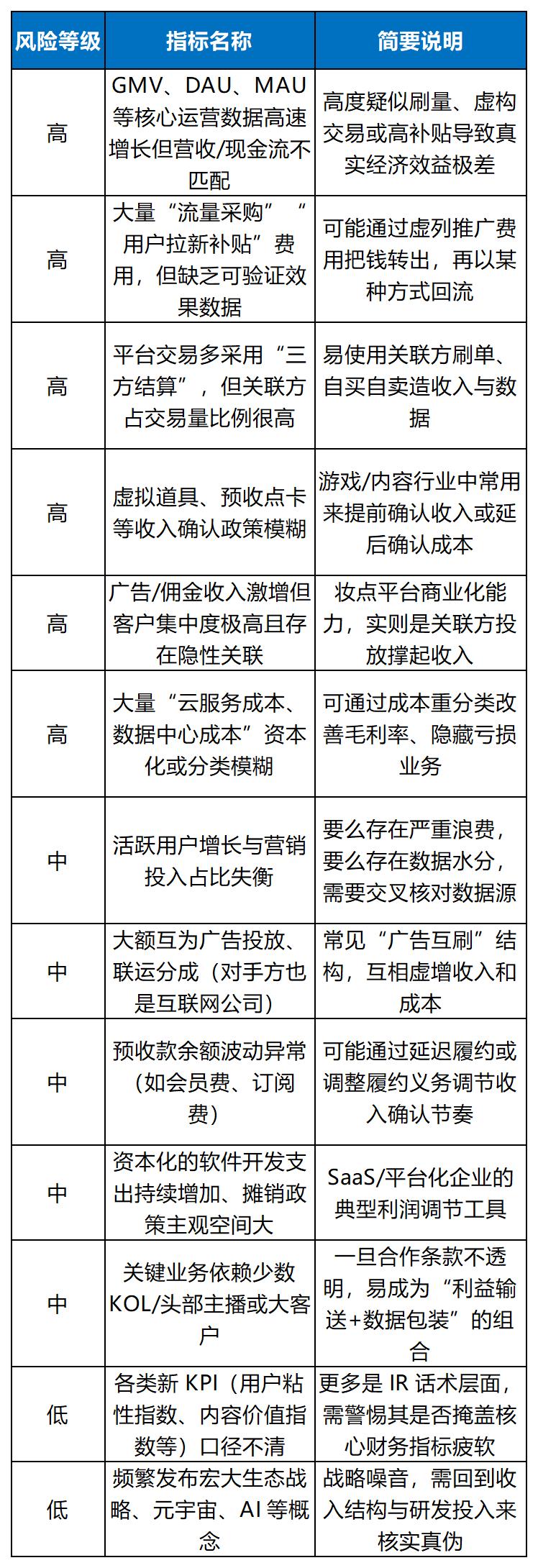

一、高风险迹象(High Risk)

直接影响收入、利润、现金流等核心关键指标,与造假案例高度相关,且公司管理层可直接操控。判断标准(满足其一):

1、可直接导致虚增收入或利润,例如虚构销售、提前确认收入、资本化费用等。

2、涉及大额货币资金、应收应付、存货等可操控科目。

3、与典型舞弊案件“共振”(如康美药业、瑞幸、财务造假处罚案例中高频项)。

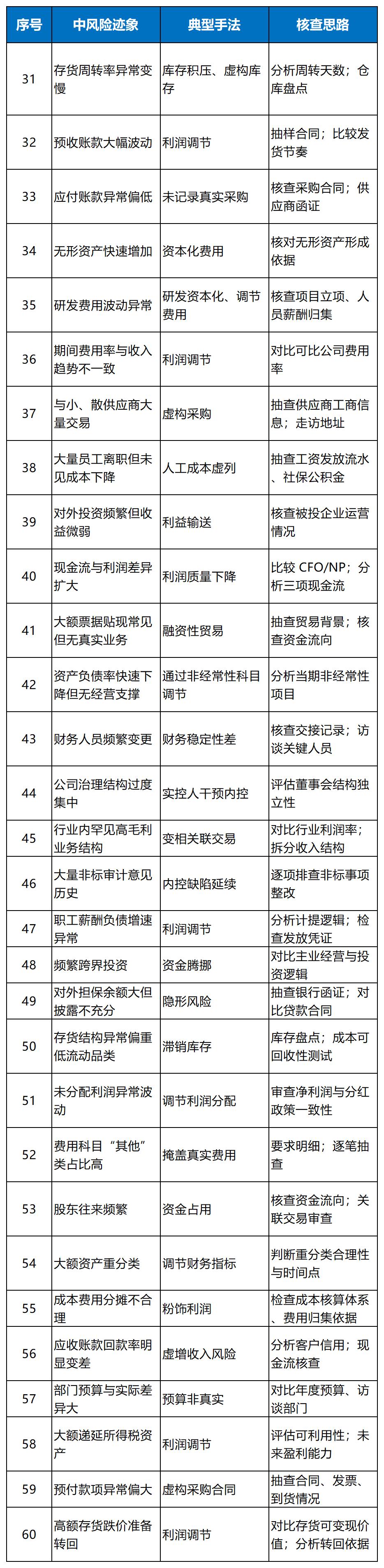

二、中风险迹象(Medium Risk)

不直接构成造假,但显著偏离行业逻辑;如进一步调查后可能发现有利润调节迹象、内部控制薄弱等。判断标准(满足其一):

1、指标异常但有可能源自经营模式差异(如预收、预付结构变化)。

2、流程管理或内控薄弱,产生舞弊可能性但非即时风险(例如会计政策随意变更)。

3、与造假案例相关性中等,但可解释逻辑较多,需要额外测试或佐证。

4、审计、监管中多次提示但不构成直接违规(如费用异常突增)。

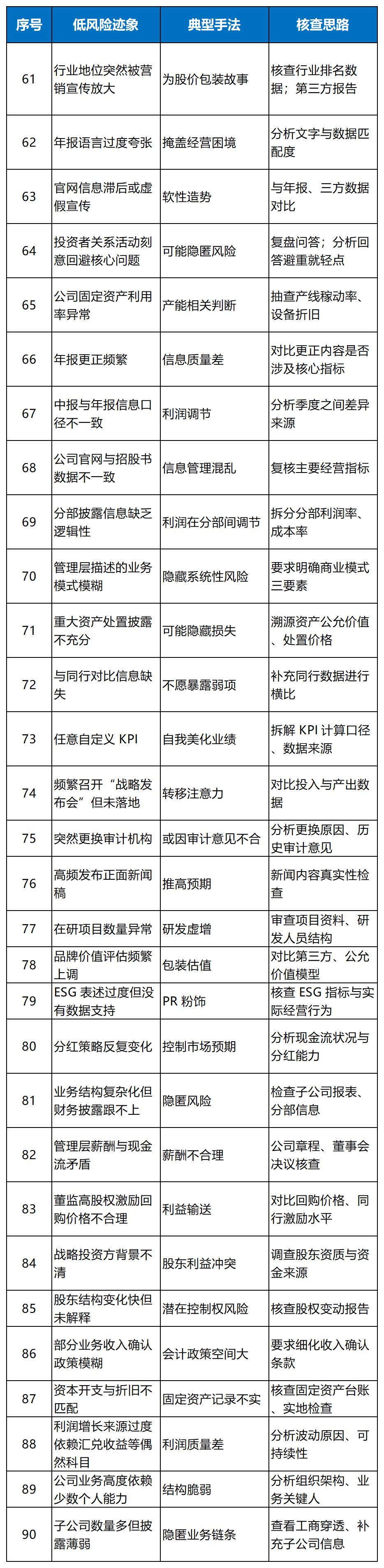

三、低风险迹象(Low Risk)

更多属于“风险提示”性质,通常与公司治理、披露质量、战略行为相关,而非直接影响收入或现金流。判断标准(满足其一):

1、不会直接导致虚增利润或资产。

2、主要反映公司治理问题、信息质量不高、管理层情绪或市场包装。

3、对财务舞弊的因果联系较弱,更多需要结合中高风险迹象进行综合判断。

4、异常可能源自披露习惯差、文字策略、运营策略,而非直接造假。

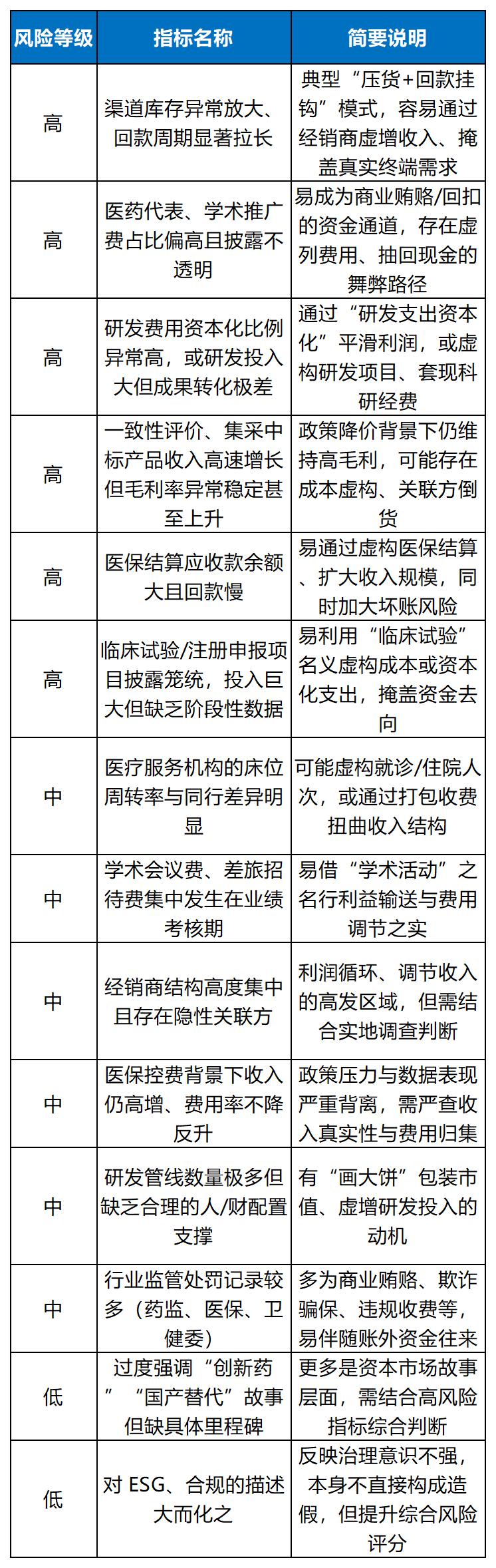

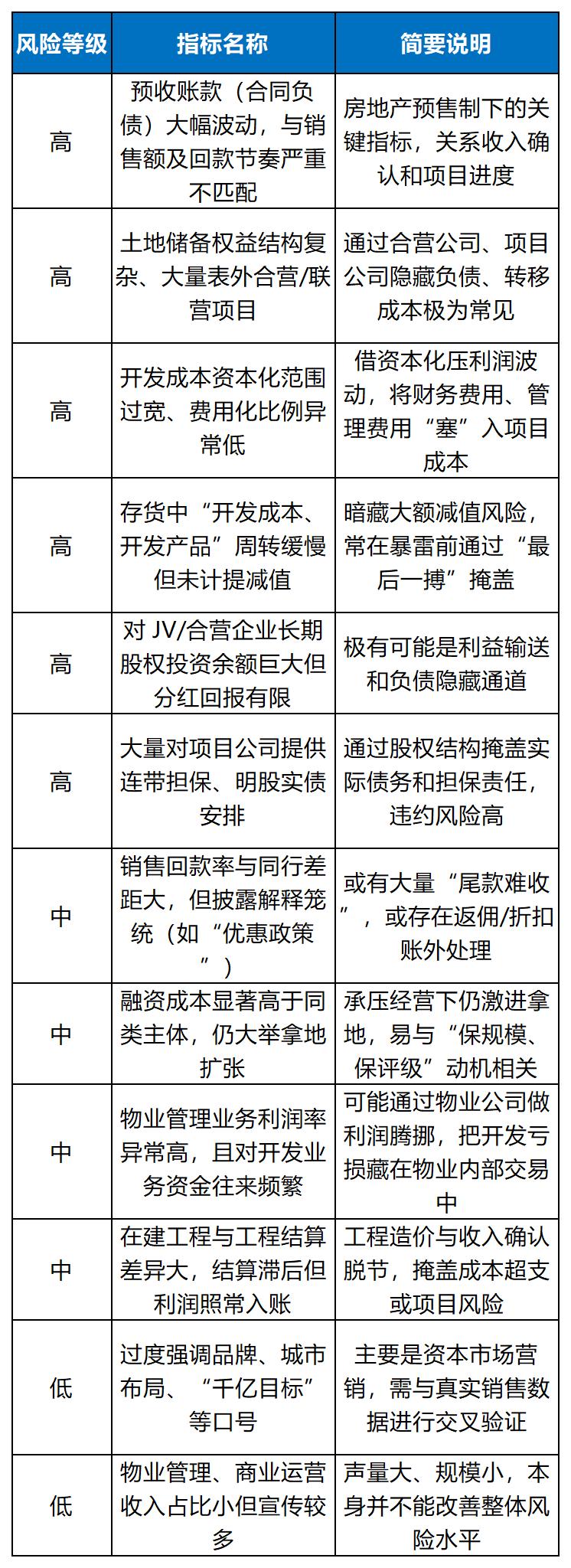

四、不同行业特殊风险

除上述一般典型风险等级划分外,不同行业根据商业模式和监管特点,对其中部分迹象会有“升档/降档”的情况,并需要额外考虑若干行业专属指标。

1、医药行业(制药/医疗器械/医疗服务)

医药行业“强监管、高壁垒、高研发、高回款压力”的特征突出。

2、制造业(传统工业/机械/汽车零部件等)

制造业是“产能+成本+现金流”驱动的行业,资产重、环节多、成本结构复杂。

3、互联网行业(平台、电商、游戏、SaaS)

互联网行业本质是“用户规模+生态流量+数据驱动”的商业模式,轻资产但高数据主导。

4、地产行业(开发/物业管理/城投类平台)

地产行业是“土地资源+高杠杆+预售制+表外项目”驱动的典型重融资行业。

五、总体应当策略

在上述基础框架内,建议大家通过下面的整体应对策略把握应对财务造假舞弊风险。

1、重视迹象组合,而非孤立判断。单一迹象往往不足以下结论,但多项迹象叠加,尤其是跨类别(如治理缺陷叠加财务异常),造假概率显著提升。例如“高管频繁变动”“应收账款持续膨胀”“毛利率长期高于同业”同时出现时,风险已属高度警示。

2、充分考虑行业差异。财务指标必须放在行业特性中解读,不同行业的资产结构、成本模式、周转速度差异明显(如地产行业存货周转本就偏慢)。所有判断都应建立在同行可比口径上。

3、以趋势识别问题。观察 3–5 年的纵向变化比单期数据更具鉴别力。异常毛利率、费用率或资产周转的系统性波动,在趋势图中更容易暴露。

4、坚持数据交叉验证。将财务数据与产量、销量、人员、能耗等非财务信息比对,是揭穿“系统性美化”的关键手段。例如:收入÷销量推算出的单价是否合理?产量与员工数量计算的人均产能是否远超行业水平?

5、保持职业怀疑与商业常识。现金流难以长期造假,应重点关注经营现金流与净利润的匹配度。任何看似“亮眼但反常识”的指标表现,都应视为进一步核查的信号。